Noslēdzot ‘triloģiju’ par Latvijas akciju tirgus gaišajiem un ne tik gaišajiem brīžiem, šoreiz ieskatīsimies procesos, kas notikās mūsu akciju tirgū Latvijas ekonomikas ‘trekngaža’ laikos – kur pazuda aktivitāte, kāpēc mūsu uzņēmēji deva priekšroku bankām nevis biržai un ar ko tas viss beidzās. Un visbeidzot – kas tad mūsu akciju tirgu sagaida nākotnē, vai ir jau laiks biržas interneta mājaslapai pievienot grāmatzīmi?

Noslēdzot ‘triloģiju’ par Latvijas akciju tirgus gaišajiem un ne tik gaišajiem brīžiem, šoreiz ieskatīsimies procesos, kas notikās mūsu akciju tirgū Latvijas ekonomikas ‘trekngaža’ laikos – kur pazuda aktivitāte, kāpēc mūsu uzņēmēji deva priekšroku bankām nevis biržai un ar ko tas viss beidzās. Un visbeidzot – kas tad mūsu akciju tirgu sagaida nākotnē, vai ir jau laiks biržas interneta mājaslapai pievienot grāmatzīmi?

.

Eiforijas gals

Dzīve ir tāda interesanta padarīšana – brīdī, kad liekas, ka laime ir tuvu, ķibele ar taukainu smīnu sejā jau glūn aiz stūra. Tā arī notika ar Latvijas akciju tirgu, kas 1998. gadu iesāka diezgan labā noskaņojumā, jo bija gaidāma vesela rinda jaunu, lielu uzņēmumu akciju iekļaušana biržā un tam sekojošs visu akciju kāpums. Taču drīz vien šis optimisms sāka kust, jo akciju cenu lejupslīde tā arī negribēja apstāties. Vēl jo vairāk – saasinoties situācijai Krievijā, šis kritums uzņēma jau bobsleja cienīgu ātrumu un drīz vien jau bija skaidrs, ka Latvijas akciju tirgus pirmais īstais lāču tirgus bija klāt. Un ‘lācis’ pagadījās pagalam nešpetns – tas nedaudz pierimās tikai gada beigās, kad RICI indekss jau bija 150 punktu līmenī (jeb par aptuveni 85% (!) zemāks nekā pirms gada).

Turpmākais laiks bija pacietības pārbaude atlikušajiem tirgus dalībniekiem, jo vairāk vairāk nekā 4 gadus – līdz pat 2003. gada sākumam – akcijas tirgojās šaurā 150-200 punktu koridorā (RICI indekss). Un tas notika pat neskatoties uz to, ka lielākā daļa akciju bija ne tikai lētas, tās bija vienkārši kliedzoši lētas. Piem. Rīgas Kuģu Būvētavai, uzņēmumam ar stabilu darbību un bez lieliem aizņēmumiem, akciju dividenžu ienesīgums ilgu laiku bija ap 12-14%!

Veikals

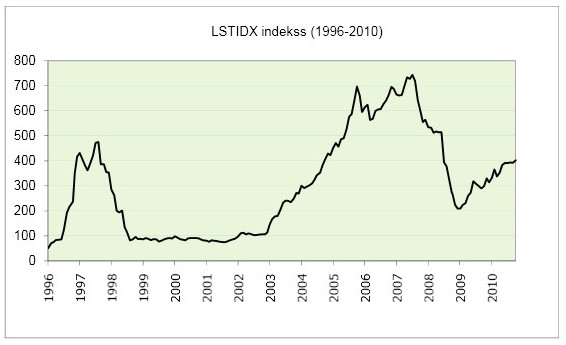

Tomēr akciju cenu kritums bija tikai pusnelaime – galu galā vērtspapīru cenas visos laikos ir kāpušas un kritušas, turklāt arī Latvijas uzņēmumu akciju cenas, sajūtot Eiropas Savienības smaržu, 2003. gada sākumā beidzot atdzīvojās un piedzīvoja visnotaļ pieklājīgu kāpumu (sk. biržas veidoto sintētisko LSTDIX grafiku).

Sliktākais bija tas, ka sāka mazināties tirgus kvalitāte. Un te runa nav par biržas sistēmām vai likumdošanu – tās tika (un tiek) uzlabotas nepārtraukti. Runa ir par to, ka situācija ar emitentiem kļuva arvien bēdīgāka. Interesanti, ka 1996. gada vasarā toreizējais (starp citu, tautā ļoti mīlētais) Ministru prezidents Andris Šķēle par Rīgas Fondu biržu izteicās sekojoši : “Ja mēs salīdzinātu fondu biržu ar veikalu, tad, raksturojot šodienas situāciju varētu teikt, ka šajā veikalā pagaidām nav ievesta prece.” Un, ja 1998-99. gadā biržas saraksti vēl papildinājās ar jauniem uzņēmumiem, tad tālāk notika jau pretējs process – ‘prece tika vesta ārā no biržas’ : uzņēmumi vai nu bankrotēja (Rīgas Komercbanka, Kaija), vai arī to akcijas pilnīgi vai daļēji tika izpirka lielie akcionāri (Unibanka, Balta, Rīgas Transporta Flote, Latvijas Gāze, Latvijas Balzāms uc.). Jaunu emitentu, kas varētu aizpildīt šos robus, praktiski nebija – pēdējo 10 gadu laikā biržā ienāca tikai divi vērā ņemami uzņēmumi – SAF Tehnika un Latvijas Kuģniecība. Un tas pat neskatoties uz to, ka Latvijas ekonomikas pieaugums tajā laikā bija viens no straujākajiem visā Eiropā.

Tā rezultātā neizbēgama bija tirgus aktivitātes samazināšanās, piem. 2010. gadā apgrozījums darījumos ar akcijām bija nepilni 14.6 miljoni latu, kas ir gandrīz 4 reizes mazāk nekā 1997. gadā. Turklāt neaizmirsīsim, ka 2010. gada lati nav gluži tie paši, kas 90-tajos – toreiz sabiedriskā transporta biļete Rīgā maksāja 18 santīmus (tagad 50-70 s.), bet benzīns – zem 30 santīmiem litrā. Šobrīd tam ir grūti noticēt, bet bija laiks, kad ikdienas spekulācijās (daytrading) Rīgas Fondu Biržā bez problēmām varēja apgrozīt ap 100-200 tūkstošus latu!

Lietussargi

Lai saprastu, kāpēc akciju tirgū izveidojās tāda situācija, uz visu šo procesu var paskatīties no potenciālo emitentu – uzņēmumu īpašnieku puses. Kā zināms, lai uzņēmums attīstītos, tam ir nepieciešams kapitāls. Šo kapitālu, vienkāršoti, var dabūt divējādi – piesaistot akciju kapitālu vai aizņemoties. Paskatoties uz abu variantu plusiem un mīnusiem, ir acīmredzami, ka kredīti sanāk daudz izdevīgāki, jo tie ‘neatšķaida’ esošo akcionāru kapitālu, īpašniekiem paliek arī visa peļņa, turklāt tiek saglabāta pilnīga kontrole pār uzņēmumu un nevienam (izņemot banku) nav jāatskaitās. Kā bonuss nāk klāt tā saldā sajūta, ka visi baņķieri tavā priekšā klanās, aicina uz krāšņām ballēm un dāvina lietussargus. Turklāt kredīti bija īpaši viegli dabūjami, jo nevajadzēja ne ideju, ne biznesa plānu, ne arī rezultātus – pietika ar to, ka uzņēmumam bija nekustamais īpašums.

Ņemot vērā visus šos faktus, uzņēmēju izvēle par labu kredītiem ir acīmredzama un racionāla, taču … NETĀLREDZĪGA. Jo ir viena maza nianse – proti – kredīts, atšķirībā no akciju kapitāla, ir jāatdod. Turklāt ar procentiem. Un tas ir jādara arī tad, ja laiki ir slikti un peļņas nav. Un – pretēji izplatītam viedoklim – bankas nav pilnīgas noteicējas šajā situācijā, tās var teikt un solīt visu ko, taču finanšu tirgus diktē to, cik pieejami ir resursi un cik tie maksā. Un situācija finanšu tirgos, kā mēs visi tagad labi zinām, var mainīties burtiski vienas dienas laikā. Tā kā kredīts ir laba lieta, kad viss iet uz augšu, taču var būt uzņēmumam nāvējošs, ja ekonomikā ir kritums. Ne velti ir tāds teiciens, ka bankas piedāvā lietussargu labajos laikos, bet atņem to, kad sākas lietus.

Kāpēc šo niansi neņēma vērā tik daudzi Latvijas (un ne tikai) uzņēmēji, ir grūti viennozīmīgi pateikt. Viens no iemesliem varētu būt tas, ka cilvēkam ir raksturīga vienkāršota lineāra domāšana, resp. ja šodien ir laba diena, tad tāda būs arī rītdiena. Īpaši labi šo pieeju var novērot pie meteorologiem, kas pēc katras aukstas ziemas sola ledus laikmetu, bet pēc siltas ziemas – globālo sasilšanu. Arī finansēs vairums tirgus dalībnieku, t.sk. diplomēti investori, ekonomisti un analītiķi, uzskatīja (un joprojām uzskata), ka buma laika vide – ar viegli pieejamiem kredītiem un vienmēr kāpjošām akciju un nekustamā īpašuma cenām – ar nelielām korekcijām saglabāsies vienmēr. Tādus speciālistus, kas balstījās uz kādu no neakadēmiskajām pieejām un uzskatīja, ka kredītu bums ir drīzāk viena liela cikla beigas nekā sākums vispārējai labklājībai, varēja saskaitīt uz vienas rokas pirkstiem.

Lai nu kā, tieši vēlme aizņemties, kas sakrita ar iespējām to lēti izdarīt plus vēl latviešiem raksturīgā ‘mans ir mans’ domāšana, arī bija galvenie iemesli, kāpēc treknajos gados, kad visa ekonomika līksmoja un peldējās šampanietī, Latvijas akciju tirgus nīkuļoja. Un žēl, ka tā. Jo, piesaistot akciju kapitālu liela daļa grūtībās nonākušo uzņēmumu – t.sk. labi pazīstamie Lido, Daugava, Parex utt. – būtu daudz, daudz labākā situācijā. Pierādījums tam ir divi biržā kotētie farmācijas uzņēmumi Grindex un Olainfarm, kas buma laikā piesaistīja jaunu kapitālu un, pateicoties tam, pat ‘dižķibeles’ tumšākajā brīdī tie varēja domāt par uzņēmuma attīstību nevis izdzīvošanu.

Nākotne

Tomēr, kā jau tas dzīvē bieži notiek, tumšākais brīdis ir īsi pirms rītausmas. Tā arī Latvijas akciju tirgum, lai cik tas blāvs un bezcerīgs neizskatītos šobrīd, IR nākotne. Jo, pirmkārt, situācija pasaulē ir būtiski pamainījusies un tādas kredītu orģijas kā pēdējā buma laikā mēs visticamāk savā mūžā vairs nepiedzīvosim. Tas nozīmē, ka arī Latvijas uzņēmumiem, kas gribēs attīstīties, vienalga vai tie domā vai nedomā lineāri, būs jāmeklē citi finansējuma avoti. Un tas nozīmē, ka investoru akciju kapitāla piesaistīšana atkal būs aktuāla.

Otrkārt, arī valsts agri vai vēlu tomēr būs spiesta privatizēt uzņēmumus, jo pienāks brīdis, kad ES/SVF kredīts būs beidzies, bet valstoņiem naudu, ko tērēt, vajadzēs. Un te nu tieši no sabiedrības un tirgus dalībnieku aktivitātēm ir atkarīgs, vai privatizācija notiks tādā veidā, lai akcijas varētu nopirkt jebkurš (caur fondu biržu) vai arī darījums notiks aiz slēgtām durvīm. Un ko privatizēt ir : Lattelekom, LMT, Latvenergo, Airbaltic, Lidosta Rīga, Latvijas Pasts, LHZB, Citadele, Rīgas Ūdens, Rīgas Siltums, Latvijas Meži utt. Pieliekot tam klāt kaut dažus no lielākajiem šobrīd vietējo īpašnieku rokās esošajiem uzņēmumiem – Rietumu Banka, Aizkraukles Banka, Recipe Plus, Elko Grupa, Latvijas Finieris uc. – jau sanāk visnotaļ pieklājīga birža.

Akciju burbuļa gaidās

Paliek tikai viens būtisks jautājums – kad tas notiks. Un te nu, diemžēl, nav konkrētas atbildes, skaidrs ir tikai tas, ka tas nenotiks drīz. Jo, lai uzņēmums piesaistītu jaunu kapitālu, ir jābūt piemērotai videi – resp. visam sliktākajam (krīzes zemākajam punktam) ir jābūt pagātnē un ir jāsākas stabilai, prognozējamai attīstībai. Šobrīd, lai ko arī neteiktu politiķi, tas tā nav ne Latvijā, ne arī pasaulē. Ir tikai mēģinājums atrisināt kredītu krīzi ar jauniem kredītiem, taču tas var novest tikai pie jaunām, vēl lielākām problēmām (vairāk par to rakstā ‘Parāds nav brālis‘).

Ja tomēr ir jārunā par konkrētiem gadiem, tad vairāku neatkarīgu ekonomistu aprēķinātie (neakadēmiskie) cikli rāda, ka zemākais punkts globālajos tirgos varētu pienākt ap 2014-2016. gadu. Bet nu ir jāpatur prātā, ka tas arī ir tikai minējums. Šeit lokāli mums ir jāsagaida divi signāli – brīdis, kad pašreiz biržā tirgotās akcijas kļūst kliedzoši lētas un valsts uzsāk privatizāciju. Jo lielākajā daļā gadījumu valsts ir nejēdzīgs investors, tai ir tendence pirkt dārgi un pārdot (privatizēt) lēti.

Taču tad, kad viss sliktākais būs garām un attīstība sāksies, Latvijas akciju tirgum ir visas iespējas attīstīties ar ātrvilciena ātrumu. Es pat teiktu, ka ir liela varbūtība piedzīvot tādu īstu akciju cenu burbuli, kad to vērtība pieaug 10-20 reizes. Jo tādu īstu burbuli Latvijas akcijas nemaz nav piedzīvojušas – 96-97g., kā arī 2006-07. gadā bija neliela eiforija, bet tas tomēr nebija īsts burbulis, jo trūka paša galvenā – plašu tautas masu piedalīšanās, trolejbusos neviens nerunāja par akcijām un bankās neviens nestāvēja rindā, lai atvērtu vērtspapīru kontus. Tas viss vēl mums ir priekšā, bet, lai šajā ballītē varētu piedalītos, ir svarīgi turpmākajos turbulences gados nepazaudēt naudu (kas arī nebūs viegli). Un neaizmirst pielikt virtuālo grāmatzīmi biržas interneta mājaslapai, lai nepalaistu garām īsto brīdi.

16 replies on “Latvijas akciju tirgus (tālā) gaišā nākotne”

Ceru, ka domas par nakotnes tirgus attistibu pareizas. Viss vel prieksaa

Privatizējamo sarakstā LHZB ierakstījusies divreiz.

Pilsoņi jau sūdzas par zemajām depozītu likmēm. Ja viņiem izdosies nepazaudēt visu naudu pokerā un forexā, gan jau atnesīs arī kādu kaudzīti uz biržu. Kad 2012. gada beigās noskaidrosies situācija ar Mastrihtas kritēriju izpildi, iespējams, atkanēs starta šāviens lielajam buļļu skrējienam Rīgas biržā.

Vienīgi negribētu piekrist par nepieciešamību privatizēt ūdeņus, siltumus, pastus un tml. Tiem tomēr ir jāpilda kaut kādas puslīdz sociālas funkcijas. Ņemot vērā viņu monopolstāvokli, tad vēl pastiprinātu ar privatizāciju un tātad peļņas maksimizāciju, dividenžu kārošanu, sanāks tāds rēķinu rallijs, ka visu iedzīvotāju mīnusi būs nesalīdzināmi ar dažu atsevišķu ieguvumiem.

Bet šī te doma: “neatkarīgu ekonomistu aprēķinātie (neakadēmiskie) cikli rāda, ka zemākais punkts globālajos tirgos varētu pienākt ap 2014-2016. gadu.” – pašreizējā DJ12000 rallija kontekstā tiek prognozēts vienkārši neaptverams kritums? Jeb runa iet par ko citu?

swordfish

Pilnīga privatizācija daudziem uzņēumiem nebūtu vēlama, tur es tev piekrītu. Risinājums – tam pašam Latvenergo – varētu būt daļēja privatizācija (teiksim 25%). Tas gan dotu iespēju iedzīvotājiem un pensiju fondiem ieguldīties, gan arī (padomē vai valdē) būtu kāds no malas, kas to visu pieskata.

Par tiem cikliem – jā tev taisnība, tie vīriņi lielākoties domā, ka šis bear market rallijs un kad tas būs galā, mēs piedzīvosim visu laiku naidīgāko kritumu, kas tad beidzot pa īstam izpurinās no galvām šo kredītu uzkurināto burbuļa domāšanu.

Nezinu, grūti teikt, pagaidām tas tā neizskatās. No otras puses – nekad jau nav bijis tā, ka ‘izskatās, ka tūlīt sāksies bear markets’, viens no priekšnosacījumiem lielajiem kritumiem ir tieši optimisms un neticība, ka kas tāds var notikt. Laiks rādīs.

Shis ir labs video, atgādina Latvijas akciju tirgu ap 96-97g. :

http://www.youtube.com/user/AlJazeeraEnglish#p/search/15/WmxTLgEySag

Aurors LV skata pilnīgi atsevišķi no globālajiem procesiem, kas IMHO atstāj situāciju bez fona, nu nav LV uz atsevišķas planētas : ) Globālo procesu sakarā man ir sakāmas divas lietas 1. nesenās nudas drukāšanas (visu veidu Q-easing) izraisītā inflācija, 2. ārvalstu investoru (kaut to pašu pansiju fondu)skatījums uz LV kopējo ekonomisko situāciju. Inflācija nodrošinās cenu pieaugumu visam, tai skaitā arī akcijām, nominālā izteiksmē, savukārt ex LV investoru skatījums un LV uzņēmumiem un to akcijām manuprāt ir ļoti pesimistisks. Beigu beigās arī P/E ir jāņemvērā un kāds tas ir uz iekšējo LV tirgu orentētiem uzņēmumiem? Pieminot mazākuma akciju tirgošanu valsts uzņēmumos – kurš pie pilna prāta uz ko tādu parakstītos, zinot, ka menedžments paliek partiju ielikto cilvēku rokās : )) Vienīgais variants ir pārdot visu uzņēmumu pilnībā un vienam investoram un varu saderēt uz 1 PSRS rubli, ka tādu ceļu lieākā daļa autora pieminēto uzņēmumu arī aizies.

Limits

To faktoru, kas varētu ietekmēt akciju tirgu, ir tik daudz, ka tos visus nemaz nav iespējams ņemt vērā. Turklāt šie faktori nemaz nav tik viennozīmīgi kā tu to pasniedz. Piemēram, tas pats QE, kas kā tu saki, caur inflāciju nodrošinās akciju cenu kāpumu, tā var arī nebūt, jo :

1) nav nekādas garantijas, ka QE tiešām izraisīs vērā ņemamu inflāciju – tajā pašā Japānā 90-to gadu sākumā tamlīdzīgas aktivitātes nekādu inflāciju neizraisīja;

2) ja arī inflācija tomēr būs, tad tas automātiski nenozīmē akciju cenu kāpumu, kā piemēru var paskatīties ASV 70-tajos, kad bija inflācija un krītošas akciju cenas.

Runājot par daļēju valsts uzņēmumu akciju kotēšanu biržā – domāju, ka interese būtu, jo tas nozīmētu iespēju saņemt dividendes, turklāt šajā gadījumā pārvaldes institūcijās (padomē, varbūt arī valdē) būtu arī kāds no mazākuma akcionāru pārstāvjiem, kas varētu pieskatīt šo uzņēmumu. Ne velti visā pasaulē ir n-tie uzņēmumi, kuru akciju vairākums pieder valstij.

Ar problemātiskajiem nepelnošajiem uzņēmumiem (Pastu utml.) stāsts, protams, ir cits, tiem šāda veida – daļēja – privatizācija neder.

Vēl tu pieminēji sentimentu, kas ir izteikti negatīvs pret ieguldījumiem LV – tā tas ir, bet sentiments ir tā lieta, kas mainās, turklāt salīdzinoši strauji. Es pats vēl labi atceros 1996-97.g, kad bija megaoptimisms, tad 1999-2003. gadu, kad Latvijas akcijas nevienam nevajadzēja (kaut fundamentālā situācija bija ļoti laba) un 2003-2007g., kad atkal viss gāja uz urrā. Tā kā pēc 3-4 gadiem pilnīgi mierīgi var būt tā, ka sentiments atkal ir pozitīvs.

Piedāvāju ļoti vienkāršotu piemēru tam, ka inflācija – cenu pieaugums, tai skatā akciju cenu pieaugums, vienmēr un visur ir monetārs fenomens. Ja sistēmā esošais naudas daudzums nemainās, nav iespējams nepārtraukts vidējo cenu kāpums. Cenas var augt, ja, piemēram, nauda no banku depozītiem tiek novirzīta akciju tirgū, vai iedzīvotāji mazāk naudu tērē, vairāk uzkrāj un uzkrāto novirza akciju iegādei, bet kad šis process ir beidzies vidējām cenām ir jāpaliek konstantām, ja naudas daudzums ir nemainīgs. Bet ja, piemēram, notiek jaunu akciju emisija 5% procentu apmērā no esošo akciju vērtības, tad vidējai akciju cenai ir jāsamazinās par 5 %, lai atbrīvotu līdzekļus no jauna izlaistajām akcijām.

Jebkuru aktīvu – akciju, nekustamo īpašumu, monetāro metālu, izejvielu resursu vidējo cenu pieaugumu nosaka to salīdzinoši nemainīgais daudzums tirgū, vai to tirgū pieejamā daudzuma lēnāks pieaugums, kā tirgū esošās naudas daudzums. Ja, piemēram, naudas daudzums ir konstants, bet kāds resurss tirgū tiek piedāvāts lielākā daudzumā, kā iepriekš, tā vērtība naudas vienībās samazinās. Protams, spēkā ir arī pretējais – ja, resursa pieejamība samazinās, tā cena pieaug. Korekcijas cenas veidošanas procesā ienes pieprasījuma elastīgums un resursa aizvietojamība, utt, bet tās ir tikai nianses, visu vidējo cenu izmaiņas nosaka sistēmā esošās naudas daudzuma izmaiņa.

Limits

Tu neņem vērā vienu svarīgu faktoru – parādus. Ja FEDa no jauna uzburtā nauda aiziet esošo (diezgan monstrozo) parādu segšanai (process, ko vēl sauc par deleveraging), tad nekādas vērā ņemamas inflācijas var arī nebūt. Savā ziņā to rāda arī statistika – neskatoties uz lielo kāpumu, pagājušajā gadā no ASV akciju fondiem naudas tika vairāk izņemts nekā ieguldīts. Acīmredzot cilvēkiem ir svarīgāk ir veidot drošības spilvenus un tikt vaļā no kredītiem nevis ieguldīties.

To mēs manīsim kopīgi..

Check This Out Bitniex.com Cryptocurrency Exchange

you could check here traders

Web Site bitcoin

Šī tēma ir ļoti interesanta, paldies, ka dalaties ar mums to

Cik interesanti lasīt šo rakstu 2023. gadā. Latvija joprojām pirmajā vietā.. no beigām. Lai arī kā – es mīlu Latviju 🙂 Sveiciens tiem, kas lasīs šo rakstu vēl pēc pārsi gadiem, kā jums tur iet tagad?